資産2,000万円超えは単なる通過点。高配当株投資が投資の最適解である理由【プラズマコイさんインタビュー】

2024-08-01 20:00:59

今回はX(旧Twitter)でフォロワー4万人超えの投資家プラズマコイさんのお話を伺います!プラズマコイさんの図解投稿は、銘柄の利回りランキング、決算、マーケットニュースなどを幅広く網羅し、その内容は有料メディア級です。わかりやすく、実用的な投稿は初心者から上級者まで、幅広い投資家たちから人気を集めています。

日本の高配当株投資を主に行い、米国株のインデックス投資も続けています。その結果、資産は常に右肩上がりで、投資歴7年で資産は2,000万円を超えています。

投資初心者がどのようにして資産を増やしていったのか、その投資法とプラズマコイさんの投資哲学について詳しく知りたいと思います。

それでは早速、聞いていきましょう!

ープラズマコイさんこんにちは。はじめに自己紹介をお願いできますでしょうか。

プラズマコイさん(以下、プラズマコイ):はじめまして。プラズマコイです。

投資を始めて7年になりました。メインは日本高配当株に投資しています。

“資産が右側上がりならOK”、“とにかく続けること”、主にこの2つを軸を据えて、“配当金が下がりにくい株”や株価が下がっても許せる”配当を減らしにくい”日本を中心に投資をしています。

ー早速ですが、投資をはじめたキッカケを教えてください。

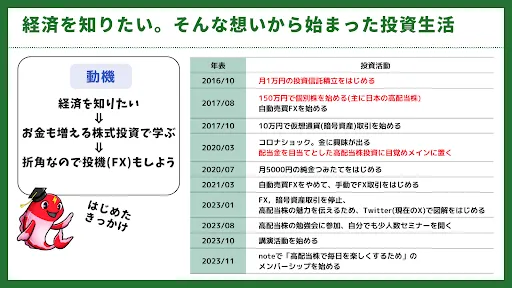

プラズマコイ:きっかけは“経済を知りたい”という好奇心からでした。経済を勉強するなら、せっかくだからお金も増える株式投資をしよう!

というわけで、まずは月1万の投資信託での積立からスタートしました。

(※プラズマコイさんの歩んできたヒストリーです!こちらの図解はプラズマコイさんが作成されています。)

ー現在、資産2,000万を突破されていらっしゃるのですよね?

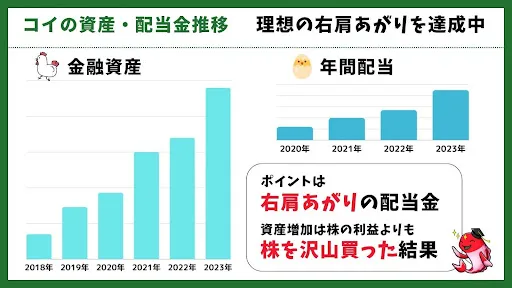

プラズマゴイ:はい、資産は現在まで資産は右肩上がりです。配当金も年々、増加しています。

単に楽しく株を勉強していて、“資産は後でついてきたら良いな”ぐらいのな感覚でやっています。資産はたまたま日本株の強気相場にあたったためかと思っていますが、年間配当金は意識して増加させるようにしてきました。

気をつけていることは、他人の資産を気にしないことです。

SNSやメディアなどで、他の投資家さんの資産額を目にしてついつい気になってしまうことがありますが、人の資産額はなるべく気にしないようにしましょう。コイは“自分の資産や配当金が右肩上がりであることだけを大切だと思っています。

もっと言うと、資産の増減は相場次第でコントロールが難しい側面があるので、ある程度確実性が見込める配当金が右肩あがりになることを目標にしています。

ーつい人の資産額を意識してしまいます……。

ですよね(笑)その辺りはどうしても気になっちゃうと思います。

でもね。全く気にする必要がないんですよ(笑)

勉強や仕事と違って誰かと競争するものじゃないですよね?資産が多いほうが偉いわけでもないですし、資産が多ければ幸せになれるわけでもないですから(笑)

それに、他の人を意識しすぎると、「あの人の資産に早く追いつきたい!」とギャンブル性の高い投資法にブレが生じたり、焦って無理なレバレッジをかけてしまったりしまいがちで良いことはないと思います。

それよりも、自分のペースをしっかり守ることが大切ですね。

コイがやっている高配当株投資の場合、配当金が減らない企業を割安な金額で買い続ければ、全体的なポートフォリオの損益としても長期的にはマイナスにはならないと思っています。

自分の投資だけに集中し、“長期で右肩上がりならOK”ぐらいのスタンスだと気楽に続けられるんじゃないでしょうか。

投資はどんな手法が儲かるかよりも、どんな手法なら続けられるかが重要です。

ーありがとうございます。0からのスタート、きっと成功体験ばかりではなかったと思います。「これはまずいぞ!」と思うような壁はありましたか?

プラズマコイ:株式投資を続けているなかで「勉強になったな」と思った事はいくつもありました。

例えば初心者の頃、株価が大きく下がった銘柄を“株価が大きくさがったのだからこれから上がるだろう”と思い、買ったのですが、結局株価はさらに下がってしまいました。銘柄分析もしておらず、高配当株でもなかったですね。

投資用語で“落ちてくるナイフはつかむな”という言葉がありますが、まさにその言葉の通りの体験をしたというわけです……。

―落ちてくるナイフをつかむと、刃をつかんで怪我をしてしまう。底を確認してから落ちてから掴みにいくべきという格言ですね。

プラズマコイ:そうですね。

あとは、株ではなくFXなのですが、コロナ後にこれも今思うと”わかってなかった”結果ですが、ドルを売りから入ってて、つまり円高にかけていましたが、為替相場が大幅に円安になり、当時FX用に持っていた100万円の資産が半分ぐらいになる損失を出してしまったのです。

もともとわかってはいましたが、あらためてFXは“投資ではなく投機(トレード)”だと実感しました。

ーその後、どのように持ち直していったのでしょうか?

プラズマコイ:もともと高配当株投資がいいだろうなーとは思っていたので、FXや暗号資産取引は、”とりあえずやってみる”というスタンスで投資していました。

しかしやってみて実感したのは、変動が大きく、どうしても安定感のなさや不安が拭えませんでした。

もっとじっくり腰を据えて自信を持って投資に向き合える手法が良いなと思って改めて高配当株の良さを再確認しました……。

当時は、コロナ時に買い進めていた日本の高配当株がポートフォリオの中を大きく占めていたので、ある程度計算できる”配当金を軸にした”高配当株投資に集中しようと思いました。そこで為替・暗号資産取引を手仕舞いすることにしたのです。

ー日本の高配当株投資をメインに選んだのですね。その魅力について詳しく教えてください。

プラズマコイ:高配当株投資は人間の心理特性からに続けやすい投資だと思います。

株価の上下は多くの人にとって苦痛を伴い、判断力を奪います。コロナショックやリーマンショックのような不測の出来事も、いつ起こってもおかしくありません。

株価に心を乱され、身が持たないでしょう。

しかし、高配当株投資は、株価が下がっても配当金さえ維持or増配されれば、値動きに一喜一憂する必要がないのです。

確かに株価が下がれば辛いでしょうが、

配当金がないともっと辛いです。むしろ配当金がないと株価の下落時に耐えられないと思います。

配当金を減らさず資産を増やしていく投資戦略は、とても難しいように感じる人もいるかもしれません。しかし、それでも個人投資家がもっとも予測しやすいのが「配当金を減らしそうか?」です。それ故に再現性も高いのです。

ープラズマコイさんは、米国株にも投資をされていらっしゃるとのことですが、米国株にも投資している理由を教えてください。

プラズマコイ:米国株に投資する理由は、株価上昇を期待する部分もありますが、最近では円が安くなること(円安)へのリスクヘッジの側面も意識しています。

日本の経済成長が、ほかの国々に比べて見劣りする可能性あるなど、なんだかんだで円安になる可能性はありますし……。

そもそも為替はどうなるかはコイにはわかりません。そのために、円安への備えもしています。米国株は、過去の成長の歴史と実績も持っており、将来的にも一定の上昇が期待できると考えています。

投資の目的・目標が「配当金を使って生活を豊かにする」ことなので、米国株投資は保険をかけるような意味合いでの保有です。

なので老後まで持ち続けるかはわかりません。60歳か65歳で売って、日本の高配当株を買い直すかもしれません。老後は日本の資産だけでも良いかも?と思っていますが、10年、20年後の売却についてはその時考えようかと思います

ー米国株はリスク分散のためなのですね。高配当株の銘柄を買う際に、どのような事に気をつけていますか?

プラズマゴイ:まず一つ目は、“配当金が下がりにくい株”を買うこと。それであればどんな時でも耐えることができると思っています。自分が続けやすい手法を選ぶことがとにかく大事です。

長期的に見て安定した業績を上げている企業は、市場全体が下落しても比較的、株価が下がらない傾向があります。業績、財務、配当情報から、質の良い経営をしている企業をポートフォリオに組み込んでいます。

ーなるほど。安定感は大切ですね。

プラズマコイ:他ではビジネスモデルも見ています。です。配当金が一時的に減ってもすぐに戻せるような企業だと自信を持てる企業を選びたいですね。

盤石なビジネスモデルがある企業は長期的に利益がだせるので、長期に渡って増配を続けられるためです。

過去の配当推移を確認して連続増配している銘柄をピックアップしたり、増配に余力があったりするかなども合わせてみるようにしています。

―配当推移が大切なのですね!私は、決算書の営業利益の欄を必死に確認していました。それで、これからこの事業の売上は上がるかなど、調べていました。

結局、事業の詳細がわからないので判断ができませんでしたが(笑)

プラズマコイ:そうですね。これから投資したい企業の売上が上がっていくのか、下がってしまうのか、予測を立てるのは難しいと思います!

増配や配当推移もチェックしてみてください。株主還元意識が高ければ、減益でも配当を維持しれくれるので株価も下がりにくくなります。

ーよろしければ、企業分析の工程を教えてください。

プラズマコイ:株を始めたばかりの頃は、マネックス証券の「銘柄スカウター」で高配当・低配当性向でスクリーニングしていました。

それから、3期ほど四季報を全ページチェックしました。全銘柄をチェックしつくして、監視リストが一旦できあがりましたので、今はあまり使うことはなく主に4月、5月の決算シーズンなどで、増配を発表した企業や、注目度がアップした企業を調べて購入検討しています……。

決算シーズンはだいたい「株探」で速報をみて、銘柄スカウターや企業の公式サイトで詳しくIR資料をチェックしています。

―マネックス証券の「銘柄スカウター」は配当利回りをグラフ表示できたり、株主優待の権利確定月も調べられるのですね。これ良いですね!

プラズマコイ:初心者さんにはオススメです。

さらに情報が欲しいときは、「IR BANK」を使って、株価指標・財務指標も確認します。

ーいろいろなツールを活用されているのですね!

プラズマコイ:それぞれのツールで強みがあるので、見たい情報から自然とさまざまなツールから情報を得るようになっていました。

ここ最近は、企業決算で企業が増配したタイミングで監視リストに追加する場合が多いです。YouTubeやX(旧Twitter)で紹介されていた銘柄を参考にすることもあります。

自分の投資方針・手法と同じような人や、もしくは親和性が高い人の紹介銘柄を参考にしていますね。

ープラズマコイさんはこれまで382社以上もの企業分析を行っていらっしゃるとか。分析する際にどこの数項目や数字をチェックしていらっしゃいますか?

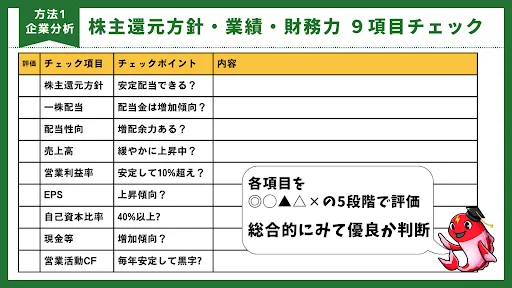

株主還元方針・業績・財務力の9項目をチェックして、「◎◯▲△✕」の5段階評価で総合的に優良か判断をしています。

具体的には、下記のシートのように、「株主還元方針」「1株配当」「配当性向」など9項目の数字をチェックすることで、質の良い経営と株主還元をしている企業をだします。

ーありがとうございます。すごくわかりやすいシートですね!

プラズマコイ:最初はチェック項目の単語の意味やどこで項目をチェックするか難しいかもしれませんが、回数を重ねるごとに、コツを掴めるようになります。

ちなみに、上記の項目は大体「IR BANK」でチェックできますね。

株主還元方針はマネックスの銘柄スカウターで調べたり公式サイトで調べることが多いです。

―プラズマゴイさんの図解は難しい情報がコンパクトにまとめられており、初心者もスムーズに理解できます。図解での情報を発信しようと思われたキッカケはありますか?

プラズマコイ:X(旧Twitter)のタイムラインをチェックしていると図解での投稿をよく見かけ、人気のジャンルなんだなと興味を持ちました。

様々な投稿をチェックしていくうちに「自分にも出来そうだな」「もっとわかりやすく楽しく発信できるかも」と、ワクワクした事が、そもそものスタートかもしれません。

ーコツコツと発信し続けられてきて、プラズマコイさんは見る側から見られる側になったのですね。すごいなと思います。ひとつの図解を作成するのに、どれぐらいの時間をかけていらっしゃいますか?

プラズマコイ:例えばこれだと3、4時間です。いつもYouTube見ながらダラダラやってます(笑)もはやひとつの習慣になっていますね。

図解にまとめながら自分も勉強しつつ、高配当株は万人に向いている投資手法だとおもうので、まずは高配当株が楽しそうと思っていただきたいなと思っています。

コイは投資を始めて7年目なのですが、根を詰めすぎてやっていたら続かない気がしています。そのため、難しいことは言わないようにしています。

まぁ複雑なことを言えるほどの知識もないんですけどね!

人は基本的に「増えることより減ることの痛み」のほうが強いようにDNAに組み込まれてまして(プロスペクト理論って言います)。そのためコイは、とにかく株が辛くならないように、損をしないようにすることが大事だと思います。

配当金なら減らしにくい企業をみつけるのは容易です。株価は、暴落局面では落ちてしまいますが、だからこそ株価を心の支えにしないことにしています。

平常時は決算を見ながら配当利回りを軸にすれば、そんなに大きな含み損になることも少ないですし、配当利回りを軸にしているのでそれこそ株価がさがっても損切りする必要がないルールにしています。

ー投資への心身の負担を少なくする、というのも大切なのですね。

プラズマコイ:はい。続けるためにはモチベーションを保つことが必要なので、コイは投資をするうえで、短期のご褒美が必要だと思っています。

たとえば、配当金が入ったら、自分へのご褒美を買うのもOK。日々の生活に少しハッピーなことがあれば、結果的に相場から長くつづけやすいです。

また、そもそも論として「お金は使ってはじめて価値になる」ものなので、使えないお金(資産)を増やしても意味なくない?って思います(笑)

老後のために資産形成というとそれっぽく聞こえますし老後2000万円?が話題になったりなど、それなりの蓄えは必要だと思いますが、お金って老後にそんなに必要でしょうか?

今と将来のどちらをどのぐらい重要視するか、簡単な問題ではないですが、投資に興味がある人ほど、お金を”いま”使うことの重要性を忘れてしまいがちだと思います。

将来の備えもそれなりに必要ですが、やっぱり”いま”が一番大事ですよ。今日が人生で一番若い日で、若いときの1円は重要度が高いと思います。

例えば、学生の頃に好きな人と学校帰りにファミレスに寄って使った1000円と、社会人になって、付き合いで仕方なく参加した飲み会の4000円。どっちの価値が高いと思いますか?つまりそういう事です(笑)

メンバーシップを「高配当株で毎日を楽しく」というテーマでやっているのも、投資という”いま”を犠牲にするような行動をしつつも、そのなかで”いま”を最大限重要視しているからです。

このあたりは各々での将来と”いま”のバランス感覚ですね。

コイは将来は”いま”の延長線上にあるので、いまが充実しなかったら将来はもっと充実しないだろうなって思います。

その意味では、株を買ったら数カ月後には配当金が入る”いま”使えるお金が入ってくる日本の高配当株投資は「投資の一つの最適解」だと思っています。

それでも投資は、どんな手法でも“続けられたもん勝ち”。

将来の資産形成のためか、いまの生活を豊かにするためか、目的をきめて自分のモチベーションを「無理なく」保っていきましょう!

ちなみに、日本の高配当株なら「将来のための資産形成」「いまの生活を豊かにする」両方が達成できます。

ープラズマコイさんはどうやって株式投資へのモチベーションを保っていますか?

プラズマコイ:コイの頭のなかでは、株の世界はドラクエの世界のイメージです。

ドラクエが好きというのがあるためでしょうが、株式市場をドラクエの世界に見立て、各企業をドラクエの「勇者」「戦士」、「僧侶」や「魔法使い」という職業に当てはめて楽しんでいます。ドラクエでなくても何でも良いんですけど、こうやって好きな世界観とあわせることで続けやすくなるかなって思います。

勇者パーティーをX(旧Twitter)の人たちと考える企画投稿をしてみたこともあります。

ー勇者、戦士、僧侶……それぞれの職業と銘柄のイメージが合致してて面白いですね。ドラクエの世界だと思うと急にワクワクしてきました!

プラズマコイ:捉え方ひとつでものの見方も変わってきますよね。

ゲームの中の冒険の世界なら、ボスに負けても、レベルを上げてもう一度戦いに挑みに言ったり、負けても「次は負けないぞ!」「次はどうやって戦う?」と考えたりすることも楽しい時間です。

余剰金で投資をするなど、最低限の抑えるべき点に気をつければ、コイが実践している高配当株投資は大きく資産を減らしにくく、例え資産が減っても、配当金を楽しみにして資産がもどってくるのを待ち続ける「長く続けやすい」投資手法です。

モチベーションさえ保ち続ければ、失敗しても「再出発すれば良いですから」

※そもそも投資戦略が「配当金を軸とした高配当株投資」なので失敗する可能性をかなり抑えてもいます。

―おぉ!好きな言葉のひとつです!(笑)でも本当にそうですよね。

プラズマコイ:株式投資は冒険(クエスト)だと思って、毎日テレビゲームをやるように、スマホゲームをやるように高配当株投資ができたら、人生も楽しくなるし、お金も貯まる。

これって最高じゃない?って思っています!

ーはい、最高です!

プラズマコイ:投資=応援する、という意味で「推し株」を見つけるのも良いと思いますよ。

投資では「銘柄に惚れるな」という格言がありますが、先程の9つの項目で分析をした結果「推せる」となれば、それはむしろ真っ当な投資判断です(笑)

長く続けるには「推せる株」を買うことが大切かと思います。

―推しなら許せることってありますよね。多少の欠点や失敗も「まぁいいか」と目をつぶれます(笑)

ー推し株で総選挙、みんなのコメントを読むのも楽しいですね。

プラズマコイ:できれば株の情報もエンタメ化して、面白いYouTubeをみるような感覚に近づけたいと思っています。趣味や娯楽みたいな感覚に落とし込んでいけば、ますます株が楽しくなりますよね。。

ー先ほど“高配当株投資はディフェンシブ”とおっしゃっていましたが、iDeCo(個人型確定拠出年金の略称)も防衛的な投資ですよね。iDeCoについてはどう思われますか?

プラズマコイ:コイはiDeCoは必要性は少ないと考えています。

iDeCoは自分で選んだ投資信託に毎月一定額を積み立て、将来の年金を自分で増やす制度で概ね新NISAと同じに感じますよね。iDeCoは掛け金が所得控除の対象となるのが大きなメリットです。

ただし、原則として60歳まで資産を引き出すことができないため、自由度が低いです。

老後に“しか”お金を使えない……。“老後にそんなにお金を使うのか?”という疑問と、新NISAの上限1800万円で十分な資産形成ができると考えています。一応、勤務先の企業型のものはやっていますが、掛け金は最低金額にしています。

コイの投資をする目的は老後のための資産形成ではなく、いまの収入を増やすこと。

さらにいうと、配当金を有意義に使って生活を豊かにすること。老後になってもお金を有意義に使う選択肢が今より少なくなっているんだろうな〜って思います。

ーiDeCoは使い道が限定的ですね。自分の目的をはっきりさせていく必要性を実感しました。ありがとうございます。最後になりますが、投資初心者へアドバイスをお願いいたします。

プラズマコイ:とりあえず少額から投資をはじめましょう!

おすすめは「米国S&P500へのインデックス投資+高配当株の個別株投資」のW戦法です。

全くの初心者の方は、個別株投資はハードルが高いですしリスクも高いです。

まずはインデックス投資で投資に慣れて、それから、高配当株にもチャレンジして配当金でキャッシュを手に入れて自分へのご褒美を買う。こんなステップで生活を豊かにしていきましょう。

とにかく投資はコツコツ続けることが重要です。長く続けるためにも、最悪なくなっても良い余剰資金で投資していくのは必須です。生活費で投資をするのはダメ絶対!です。

そして、焦らず、投資へのレバレッジをかけない。仕事・私生活投資が両立できるぐらいのペースでいきましょう。

投資のはじめの一歩は、みなさん不安かと思います。配当金でどんなことができるかな?何がしたいかな?ワクワクした気持ちからスタートしてみるのも良いかもしれませんね。

ープラズマコイさん、貴重なお話をありがとうございました!

プラズマコイさんはX(旧Twitter)やnoteで日々経済や株の情報を図解にしてわかりやすく発信されています。たくさんの情報を追うのは大変ですが、プラズマコイさんの投稿をチェックすればトレンドも掴めますよ。

「自分で勉強したり情報を追い続けるのは無理……」という方こそ、プラズマコイさんの投稿をチェックして学んでいきましょう!

現在、「投資の先輩」β版をリリース中。

投資の先輩では、投資の先輩方の投資法やマインドセット、歩んできたヒストリーなどを学び、質問交流ができます。投資の先輩たちが紹介している投資法を実践し、継承していくこともできますよ。

投資のヒントをぜひ見つけに来てくださいね。

情報提供元: マガジンサミット